Индивидуальный предприниматель обязан платить страховые выплаты за себя и своих работников, если таковые имеются. Что считается доходом при расчете пенсионных взносов ИП? Что делать, если деятельность не велась? Можно ли уменьшить суммы налогов за счет страховых взносов? Как оплачивать взносы ИП в Пенсионный фонд? Предлагаем разобраться вместе, чтобы уберечь вас от ошибок и помочь сократить свои расходы.

Расчет страховых пенсионных взносов ИП за себя

Обязанность выплат взносов ИП в Пенсионный фонд за себя не снимается с предпринимателя на протяжении всего времени, пока он официально имеет статус ИП. Исключением являются только льготные периоды, прописанные в Налоговом кодексе (статья 430 НК РФ). О них мы расскажем ниже.

В 2019 году необходимо выплачивать за себя только медицинские и пенсионные взносы. Перечисление взносов за социальное страхование для получения больничного и декретных выплат является добровольным.

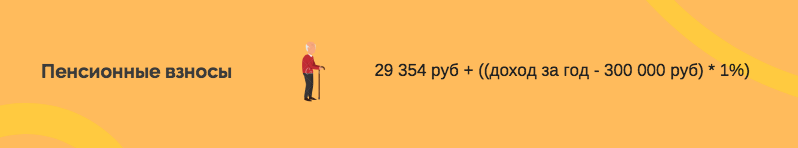

Страховые взносы от МРОТ не зависят, а выплачиваются по фиксированной ставке: обязательное пенсионное страхование: 29 354 рублей в год + дополнительный взнос. Дополнительный взнос — это 1% от суммы доходов, превышающих лимит в 300 000 рублей в год.

Соответственно, взносы будут рассчитываться по следующей схеме:

Рассмотрим два примера.

Пример №1. Доход предпринимателя за год составил 250 000 рублей. В таком случае ему нужно будет выплатить 29 354 рублей за пенсионное страхование. Дополнительный взнос взиматься не будет, т.к. не превышен лимит.

Пример №2. Доход предпринимателя за год составил 850 000 рублей. Заплатить ему нужно будет с учетом дополнительного взноса. То есть 29 354 + ((850 000 — 300 000) * 1%) = 34 854 руб за пенсионное страхование.

Льготы по страховым пенсионным взносам за себя

Если деятельность не ведется, по причинам, описанным в статье 430 НК РФ, то предприниматель освобождается от выплат страховых взносов.

Льготными периодами признаются перерывы в деятельности по следующим причинам:

- уход за пожилыми людьми старше 80 лет;

- уход за ребенком до 1,5 лет;

- уход за ребенком-инвалидом;

- уход за инвалидом 1-й группы;

- проживание за границей с супругом, направленным в дипломатическое представительство и консульство РФ (не более 5 лет);

- прохождение военной службы по призыву (контрактная служба здесь не учитывается);

- проживание с супругом-военнослужащим по контракту, при условии, что нет возможности трудоустройства (не более 5 лет).

О приостановлении уплаты взносов при этом обязательно нужно заявить в ИФНС, подтверждая документально начало одного из обозначенных периодов.

При этом речь идет именно о прекращении деятельности. Например, даже если вы документально подтвердите, что ведете уход за инвалидом, но при этом будете продолжать вести предпринимательскую деятельность, то пенсионные страховые взносы по-прежнему придется выплачивать.

Что считать доходом при расчете страховых взносов?

Доходы определяются в зависимости от того, какая была выбрана система налогообложения:

|

Система налогообложения |

Что считается доходом |

|

УСН |

доходы от реализации и внереализационные доходы без учета расходов, в том числе при применении УСН «Доходы минус расходы» |

|

ЕНВД |

вмененный доход, рассчитанный с учетом базовой доходности, физического показателя и коэффициентов |

|

ОСНО |

доходы, полученные от предпринимательской деятельности, за минусом профессиональных вычетов |

|

Патентная система |

потенциально возможный годовой доход, на основании которого рассчитана стоимость патента |

|

Единый сельхозналог |

доходы, учитываемые в целях налогообложения, без вычета расходов; |

Страховые взносы ИП с работниками

Выплаты пенсионных взносов за работников будут одинаковы, как в случае с трудовым договором, так и при гражданско-правовом — 22% от всех выплат в пользу работников, кроме тех, что не подлежат обложению.

Существует предельная величина базы для начисления страховых взносов. В 2019 году она составляет 1 150 000 рублей. Как только выплаты работнику превысят эту сумму, платежи за пенсионное страхование снижаются до 10%.

Сроки уплаты пенсионных взносов ИП

Крайний срок оплаты пенсионных взносов для ИП — 31 декабря текущего года, а дополнительный взнос до 1 июля следующего. То есть, если вы платите за 2019 год, то выплаты нужно будет сделать до 31.12.2019 и до 01.07.2020.

Страховые взносы за работников необходимо выплачивать ежемесячно, не позднее 15-го числа месяца, следующего за отчетным.

Если кроме предпринимательской деятельности вы работаете по трудовому договору и ваш работодатель платит за вс пенсионные взносы, от выплат пенсионных, как ИП, вы не освобождаетесь!

Как уменьшить суммы налогов к выплате за счет страховых взносов?

Уменьшить сумму налога можно при УСН “Доходы” и ЕНВД:

- УСН “Доходы”. Предприниматели, не имеющие работников, могут уменьшить начисленный единый налог на всю сумму уплаченных взносов. Об этом не нужно извещать налоговые органы, надо просто отразить уплаченные взносы в Книге учета доходов и расходов и в годовой налоговой декларации по УСН.

- ЕНВД. Предприниматели, не имеющие работников, могут уменьшать налог на всю сумму взносов, уплаченных в том же квартале. В 2019 году порядок уменьшения квартального налога на ЕНВД за счет взносов точно такой же, как и на УСН “Доходы”, т.е. ИП-работодатели вправе учитывать и взносы, уплаченные за себя.

- Совмещение УСН и ЕНВД. Налог рассчитывается для каждого квартала отдельно. В том квартале, в котором не использовался наемный труд, налог можно уменьшать до 100%. Если наемные работники привлекались, налог уменьшают только до 50%. Если в «упрощенной» деятельности работников нет, а во «вмененной» они приняты в штат, то налог УСН можно уменьшить на взносы ИП за себя, а налог ЕНВД можно уменьшить только до 50% на сумму взносов, перечисленных за работников. При отсутствии работников на ЕНВД, взносы ИП за себя можно отнести на уменьшение «вмененного» налога, а «упрощенный» налог можно уменьшить до 50% на сумму взносов за работников. При совмещении режимов, предприниматель должен вести раздельный учет доходов и расходов.

- Совмещение УСН и патента. Предприниматели на патентной системе налогообложения не могут уменьшить его стоимость на сумму взносов. В случае же совмещения УСН и патента, предприниматель, не имеющий работников, может уменьшить сумму единого налога по деятельности на упрощенке на всю сумму уплаченных за себя страховых взносов.

Уменьшить налоговую базу можно на УСН “Доходы минус расходы” и ОСНО:

- УСН “Доходы минус расходы”. Предприниматели учитывают уплаченные взносы в расходах, уменьшая налоговую базу для расчета единого налога. В расходах можно учитывать как взносы ИП за себя, так и взносы за работников. Уменьшить сам налог к выплате невозможно, поэтому сэкономленные суммы будут меньше, чем на УСН «Доходы».

- ОСНО. Предприниматели включают уплаченные взносы в свои расходы, уменьшая сумму дохода, с которой будет начислен НДФЛ.

Отчетность ИП по страховым взносам

Отчетность должен сдавать только предприниматель-работодатель — 15 числа каждого месяца.

Как избежать проблем со взносами ИП на обязательное пенсионное страхование?

Чем успешнее деятельность, тем меньше у предпринимателя времени на то, чтобы самостоятельно заниматься бухгалтерской и налоговой отчетностью. Что самое парадоксальное, то же самое можно сказать и при кризисе в делах — сложно следить за отчетами, когда приходится решать множество других задач. В обоих случаях на помощь могут прийти специалисты по бухгалтерскому и налоговому учету. Мы приглашаем обращаться в компанию “ПРОГРАММЫ 93”.

Почему нас выбирают?

- Командная работа. Вы сотрудничаете не с одним специалистом, а с целой командой, получая многоуровневый контроль качества работ.

- Разноплановые специалисты. В нашей компании работают не только профессиональные бухгалтера, но и юристы.

- Отслеживание изменений в законодательстве. У нас есть доступ к актуальной информации обо всех нововведениях.

- Большой опыт работ. Более 9-ти лет работы c системой налогообложения позволяет заранее предугадывать возможные ошибки и проблемы.

- Возможность сэкономить. Мы изыскиваем возможности для сокращения налоговых выплат.

Позвоните по номеру, указанному на сайте или заполните форму обратной связи, чтобы мы могли сориентировать вас по стоимости ведения налогового и бухгалтерского учета и рассказать как начать сотрудничество!